Ante la llegada de una nueva vuelta de la crisis financiera internacional, es necesario hacer un análisis de sus determinantes en general, su curso y las políticas necesarias para enfrentarla. Esta es la meta de este artículo.

* * *

Por segunda vez en tres años, casi todas las partes de la economía mundial están siendo sacudidas por una renovada crisis económica y financiera. La causa inmediata más importante no es el hecho de que Standard and Poor’s rebajara la calificación de crédito de Estados Unidos ni las luchas políticas entre el presidente Obama y los republicanos en el Congreso, sino la débil recuperación económica de Estados Unidos, las crisis de deuda cada vez más extensa en Europa, las consiguientes pérdidas de 8 mil millones de dólares en los mercados bursátiles internacionales para el 9 de agosto, que impactaron los balances y el gasto, el descenso continuo de los precios de la vivienda en Estados Unidos y una nueva crisis en desarrollo del sistema bancario.

Razones para la reaparición abierta de la crisis

La razón por la que reapareció la grave crisis y que determina su dinámica es la incapacidad de las políticas de los gobiernos de Estados Unidos y europeos para resolver los problemas que provocó el colapso financiero de 2008. Las políticas que se han aplicado desde entonces, las mismas que se adaptaron para enfrentar acontecimientos económicos mucho menos importantes que los que ocurrieron, postergaron el estallido de la crisis sin eliminar las causas que subyacían a ella. Como resultado, el foco de la crisis se movió, pero esta no se resolvió.

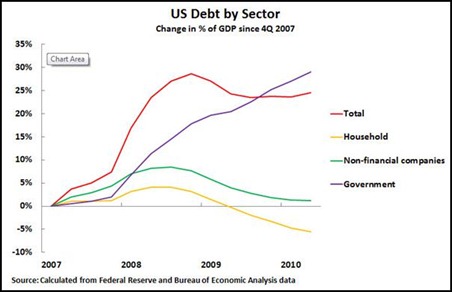

La causa inmediata del colapso financiero de 2008 fue una acumulación insostenible de deudas del sector privado estadounidense, lo que estaba ocurriendo debido al intento de mantener el crecimiento de la economía de ese país y garantizar la estabilidad política sosteniendo los niveles de vida en Estados Unidos. Para el cuarto trimestre de 2007, el pico de la expansión económica estadounidense, el total de la deuda del gobierno, empresas no financieras privadas y hogares en Estados Unidos, llegó a 218 por ciento del PIB de ese país (Figura 1). El que la acumulación fundamental de la deuda fuese privada y no del Gobierno queda demostrado por el hecho de que la deuda de empresas no financieras y hogares fue equivalente a 168 por ciento del PIB, en comparación con 51 por ciento del PIB para la deuda del Gobierno, es decir, la deuda privada alcanzó más de tres veces la del Gobierno.

Figura 1

Leyendas: Deuda estadounidense por sector

- Total interna no financiera

- Total gobierno

- Total privada interna

Fuente: Cálculos a partir de datos de la Reserva Federal y la Oficina de Análisis Económico

Los aumentos de las tasas de interés que se introdujeron a comienzos de 2008 para enfrentar la inflación hicieron que el sector privado en Estados Unidos fuese incapaz de financiar la carga de esta deuda. La crisis de las hipotecas de alto riesgo fue simplemente el eslabón más débil en la cadena de la excesiva deuda privada en general de Estados Unidos.

En 2008, la incapacidad del sector privado estadounidense para cumplir sus obligaciones de deuda, con las caídas subsiguientes de los valores de los activos, inicialmente en las viviendas y luego en acciones y otros instrumentos financieros, acabó con los balances de las instituciones financieras de Estados Unidos. El sector financiero estadounidense en general cayó en la insolvencia. Por lo tanto, fue necesario que un instrumento financiero más centralizado y fuerte, el Estado, saliera al rescate del sistema financiero privado, mientras ocurría un proceso similar en otros países. La nueva crisis estalló debido al riesgo de que las herramientas disponibles para los propios países europeos y Estados Unidos sean insuficientes para restituir la estabilidad.

Transferencia de la deuda del sector privado hacia el sector público

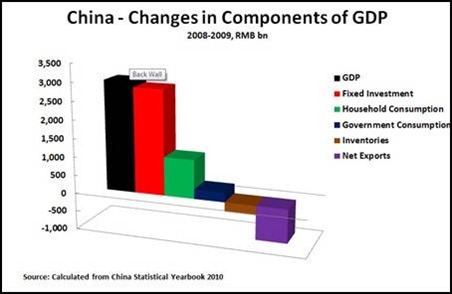

Los datos de la deuda reflejan claramente el proceso de transferencia de la excesiva deuda privada original de Estados Unidos hacia el sector público; los cambios de la deuda estadounidense desde el pico del ciclo de negocios previo se muestran en la Figura 2.

Después de que se iniciara la caída de la economía estadounidense en 2008, la carga general de la deuda de ese país creció, alcanzando 247 por ciento del PIB en el tercer trimestre de 2009; estos cambios reflejan el descenso en el PIB de Estados Unidos así como la deuda creciente. Desde entonces hasta el primer trimestre de 2011, fecha de los últimos datos disponibles, la deuda estadounidense cayó solo marginalmente hasta 243 por ciento del PIB, todavía 26 puntos porcentuales por encima de los niveles antes de la recesión.

Sin embargo, la infraestructura interna de la deuda estadounidense cambió. La deuda del sector privado en Estados Unidos alcanzó un pico de 180 por ciento del PIB en el segundo trimestre de 2009. Luego cayó hasta 163 por ciento del PIB, todavía 5 puntos porcentuales por encima de su nivel antes de la recesión. Pero cualquier caída reciente en la deuda del sector privado ha sido compensada casi por completo por los aumentos de la deuda del Gobierno provocados por déficits presupuestarios que superan el 10 por ciento del PIB.

Figura 2

Leyendas:

Deuda estadounidense por sector

Cambio en porcentaje del PIB desde 4T07

- Total

- Hogares

- Empresas no financieras

- Gobierno

Fuente: Cálculos a partir de datos de la Reserva Federal y la Oficina de Análisis Económico

Por ende, Estados Unidos simplemente “nacionalizó” el problema de su deuda, sustituyendo deuda privada por deuda pública. Los mecanismos a través de los cuales ocurrió este fenómeno fueron las consecuencias indirectas de la crisis financiera, mientras que la recesión hacía subir los pagos por bienestar social y bajar las recaudaciones fiscales, así como de la transferencia de fondos al sector privado en rescates de bancos y medidas similares. John Mauldin y Jonathan Tepper, por lo tanto, lo plantearon acertadamente en su libro Endgame: “La deuda está desplazándose de los balances de hogares y consumidores hacia el Gobierno. Si bien el superciclo de la deuda se refería al incremento insostenible de la deuda en el sector privado, el juego final es la crisis que veremos en la deuda del sector público”. (p.25)

En pocas palabras, aunque la crisis de Estados Unidos podría tener actualmente forma de un déficit público y un problema de deuda, los orígenes del problema yacen en el sector privado y el problema de la deuda del Gobierno es la consecuencia de la nacionalización de la deuda del sector privado.

La crisis de la deuda europea

Europa siguió un camino parecido al de Estados Unidos, pero en este caso, algunos países, por ejemplo, Grecia e Italia, acumularon enormes deudas públicas, además de las privadas en España y otros países. La situación de Europa tiene un potencial todavía más peligroso que la de Estados Unidos, pues la Reserva Federal tiene mayores recursos que el Banco Central Europeo y el Estado está en capacidad de reaccionar en forma más centralizada que la estructura descentralizada que crearon los diferentes estados de la Unión Europea.

El Banco Central Europeo no cuenta con los recursos suficientes para poder enfrentar una propagación de la crisis de la deuda hacia las mayores economías de Europa, como la de España e Italia. Ante la exposición de los bancos europeos a la deuda nacional, la propagación de la crisis de los estados soberanos europeos hacia las economías más grandes comprende, por ende, el potencial de hacer caer el sistema bancario europeo. Por esta razón, las tasas de interés activas interbancarias europeas han estado subiendo en una serie de países, lo que refleja la disposición cada vez menor de los bancos a otorgarse créditos entre ellos, las tasas para seguros bancarios han sido extremadamente elevadas en unos cuantos países y los precios de las acciones bancarias han registrado un marcado descenso tanto en Europa como en Estados Unidos.

Kenneth Rogoff, autor del notable estudio cuantitativo de la crisis de la deuda, This Time is Different, y antiguo economista jefe del FMI, resumió en forma precisa la situación en el sector financiero:

‘Titularización, finanzas estructuradas y otras innovaciones han interconectado de tal manera los diferentes actores del sistema financiero, que es básicamente imposible reestructurar una institución financiera por separado. Se necesitan soluciones para el sistema como un todo… el sistema financiero sigue en los respiradores del Gobierno… en Estados Unidos, el Reino Unido, la eurozona y muchos otros países hoy en día.

La mayoría de los bancos más grandes del mundo están básicamente insolventes y dependen en la continuidad de la ayuda gubernamental y de préstamos para mantenerse a flote. Muchos bancos ya reconocieron sus pérdidas ilimitadas en hipotecas residenciales. Sin embargo, a medida que se profundiza la recesión, los balances bancarios seguirán sufriendo los embates de una oleada de defaults en bienes inmuebles comerciales, tarjetas de crédito, capitales privados y fondos de cobertura. Mientras los gobiernos traten de evitar la nacionalización directa de los bancos, se verán forzados a realizar segundas y terceras capitalizaciones.

Incluso el extravagante rescate del gigante financiero Citigroup, en el que el Gobierno estadounidense ha puesto 34 mil millones de dólares de capital y ha respaldado pérdidas superiores a 300 mil millones de dólares en créditos bancarios, podría resultar a la larga inadecuado”.

Las luchas políticas son el síntoma de la crisis renovada y no su causa

Ante la magnitud de la situación de la deuda, ninguno de los medios empleados para atacar el problema de la deuda en Estados Unidos y Europa puede evitar fuertes dolores económicos. El tema de la lucha política que se ha desatado nos es otro sino cómo se debería compartir este dolor. Las luchas políticas que han tenido lugar, por ejemplo entre el presidente Obama y los republicanos en el Congreso, o entre el Gobierno alemán y otros estados europeos, son, por lo tanto, no la causa de la crisis económica renovada, sino su consecuencia. No obstante, un análisis de las diferentes respuestas conduce directamente al tema de las políticas necesarias para enfrentar la crisis económica y financiera.

La necesidad de registrar déficits presupuestarios

Las fuerzas con la ideología más derechista, las llamadas “Tea Party” estadounidenses, y las europeas comparten las opiniones de los conservadores británicos; defender la posición de limitar la acumulación de deuda pública mediante la reducción radical del gasto público. Esta posición se vincula a una teoría que postula que el estado está “desplazando” al sector privado. Todo este análisis es falso. Debido a las gríngolas ideológicas, el mismo no puede ver que el origen de la crisis radica en la deuda del sector privado. Esto es sumamente peligroso en términos de política económica.

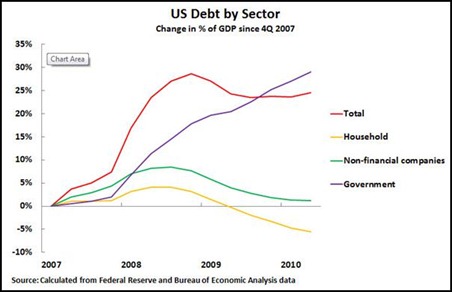

El principal motor del paso de deuda excesiva a recesión es la caída de la inversión privada. Tal como se desprende de la Figura 3, toda la caída del PIB en las economías del G7 entre el primer trimestre de 2008, el pico del ciclo de negocios previo y el primer trimestre de 2011, los últimos datos de los que se dispone, se explica por el descenso de la inversión fija. En términos de la paridad de poder adquisitivo (ppa) a precios fijos, la caída del PIB en el G7 fue de 381 mil millones de dólares y en la inversión fija fue de 591 mil millones; la caída de la inversión fija puede ser mayor que la del PIB, pues la misma resulta compensada por los aumentos del consumo del Gobierno y hogares.

Figura 3

Leyendas:

Cambio de componentes del PIB

1T08 – 1T11, millones de dólares estadounidenses en ppa a precios fijos

- PIB

- Inversión fija

- Comercio neto

- Consumo privado

- Consumo público

Fuente: Cálculos a partir de datos de las Cuentas Nacionales Trimestrales de la OCDE

La teoría del “desplazamiento” sostiene que los recursos empleados para financiar el déficit presupuestario se utilizarían para generar expansión económica si se liberaran hacia el sector privado; por ejemplo, el analista financiero estadounidense John Mauldin señala que “la creciente deuda del Gobierno desplaza los ahorros necesarios para la inversión privada, lo que es un factor real para el aumento de la productividad”. (p. 59)

Sin embargo, reducir los déficits presupuestarios a través de la disminución del gasto público no puede crear una salida económica en las condiciones actuales. Reducir los déficits presupuestarios hace decrecer la demanda. Pero los recursos liberados hacia el sector privado se utilizan para pagar la deuda, por tanto, el gasto privado no aumentará lo suficiente para compensar la caída del gasto público. La demanda total caerá y aumentarán las presiones de la recesión.

En pocas palabras, es vital sostener en el corto plazo el gasto por déficit presupuestario, incluso buscando mantener o expandir el consumo. Más adelante se analiza el gasto público en inversión. Los intentos de reducir de manera inmediata los déficits presupuestarios deben resistirse con firmeza. Los países que enfrentan una desaceleración económica deberían registrar, o aumentar, los déficits presupuestarios para compensar la escasez de demanda del sector privado.

Richard Koo, en sus importantes títulos Balance Sheet Recession y The Holy Grail of Macroeconomics, ha abordado acertadamente analizando la experiencia de la lucha de décadas contra las consecuencias del excesivo endeudamiento de Japón. Koo señala lo siguiente:

“Lo que diferencia la Gran Recesión de Japón de la de los Estados Unidos es que el PIB japonés se mantuvo por encima de los niveles pico de la burbuja tanto en términos nominales como reales, pese a la pérdida de demanda corporativa que representó 20 por ciento del PIB y la riqueza nacional que ascendía a 1,500 billones de yenes… El déficit financiero del sector gubernamental experimentó un salto que dejó como legado la deuda nacional que enfrentamos hoy. Pero fue precisamente debido a estos gastos que Japón pudo sostener el PIB en niveles superiores al pico de la burbuja a pesar de los drásticos cambios en la conducta corporativa y una pérdida de riqueza nacional equivalente a tres años del PIB. El gasto público desempeñó un papel crítico en el apoyo a la economía…

Japón quedó con una gran deuda nacional; pero si el Gobierno no hubiese respondido con este tipo de estímulo, el PIB habría caído entre la mitad y un tercio de su pico, y este es un escenario optimista. El PIB estadounidense se redujo 46 por ciento después de que la caída de los precios de los activos destruyera un valor de la riqueza equivalente a la de un año del PIB de 1929 durante la Gran Depresión, y la situación en Japón fácilmente pudo haber sido mucho peor. Este resultado se evitó únicamente porque el Gobierno decidió desde un principio administrar el estímulo fiscal y seguir así por muchos años…

En resumen, el sector privado se vio obligado… a pagar la deuda… Se evitaron consecuencias desastrosas nada más porque el Gobierno tomó el curso de acción opuesto. Al administrar el estímulo fiscal, que también era el paso correcto, el Gobierno logró evitar una caída catastrófica de los niveles de vida de la nación pese a la crisis económica”. (The Holy Grail of Macroeconomics p.p.22-25)

Naturalmente, la forma que asume el déficit presupuestario es sumamente importante per se. El gasto público en el sector de bajos ingresos e ingresos promedio, y en inversión no solo es más justo desde el punto de vista social, sino que es mucho más eficaz como estímulo que los recortes tributarios para los que están bien, es decir, aquellos que ahorran en lugar de gastar una mayor proporción de sus ingresos. Asimismo, el gasto en inversión es mucho más eficaz para expandir la economía que el gasto militar, el cual no añade capacidad productiva. Pero, en general, es necesario combatir las acciones de los conservadores fiscales para reducir el déficit presupuestario en el corto plazo. Como respuesta inmediata a la crisis financiera, los países que enfrentaban la amenaza de un bajón económico deberían iniciar o mantener financiados los paquetes de estímulo, de ser necesario, por medio de déficits presupuestarios.

Déficit presupuestario y el corto plazo

Si bien los déficits presupuestarios con un gran componente dirigido a mantener el consumo son vitales de inmediato para evitar el colapso a corto plazo, no son suficientes, ante los profundos problemas económicos, para relanzar un crecimiento importante, pues no enfrentan el elemento principal que impulsa la baja: la caída de la inversión. Esto se suma al hecho de que pocos países tienen la fortaleza financiera de Japón, lo que le permitió sostener un déficit presupuestario muy grande durante un largo período. La mayoría de los países puede presentar grandes déficits presupuestarios en el corto plazo, pero estos son financieramente insostenibles a mediano plazo.

La política de registrar altos déficits presupuestarios a menudo se califica de manera errónea como keynesiana; errónea pues la inquietud central de Keynes eran los factores que afectan la inversión y no los déficits presupuestarios.1 Paul Krugman en el New York Times, por ejemplo, suele alegar, equivocadamente, que el déficit presupuestario es tanto el tema más importante de la política económica como el centro de las opiniones de Keynes. El economista estadounidense Paul Davidson señala lo siguiente en The Keynes Solution: “Cualquier cosa que aumente el gasto en bienes y servicios incrementa la rentabilidad de las empresas y la contratación de trabajadores” (p.54) Pero esta aseveración es falsa: por ejemplo, un aumento del gasto en bienes y servicios acompañado por incrementos de los costos podría provocar una caída de las ganancias.

Sin embargo, aunque las ganancias se elevaran debido al alza de la demanda, las empresas no podrán revertir las bajas de la inversión, las cuales son el núcleo de la recesión. Keynes señaló que para generar inversión se debe pagar un precio para superar la “preferencia por la liquidez”, es decir, las ventajas de poseer activos en efectivo y otras formas líquidas. En circunstancias de gran incertidumbre, como las actuales, el costo de superar la preferencia por la liquidez podría ser prohibitivo y, por lo tanto, impedirá que haya inversión aun cuando produjera ganancias positivas.

Bajas tasas de interés; necesarias pero no suficientes

Aún más fundamental que la preferencia por la liquidez en la situación actual es que dado el endeudamiento excesivo, las empresas usan sus recursos para pagar deuda, es decir, para fortalecer sus balances, y no para invertir aunque suba la demanda. Por consiguiente, estimular la demanda a través de los déficits presupuestarias podría evitar colapsos peores en la producción pero no genera aumentos significativos de la producción.

En tales condiciones, las tasas de interés bajas también son insuficientes como política económica para ofrecer unan salida. Las bajas tasas de interés son necesarias para evitar que los pagos de intereses se hagan insostenibles y abrir la puerta al endeudamiento para inversión, pero no conducen a la inversión cuando las empresas están decididas a pagar deuda y no tienen ninguna intención de endeudarse para invertir.

La inflación no es una solución relativamente inocua

En vista de que cualquier solución a la situación actual debe implicar reducir la deuda a mediano plazo, una serie de estados están buscando alcanzar esta meta a expensas de otros países, incluso sin que haya default en los pagos de la deuda. En particular Estados Unidos, a través de reducciones en el tipo de cambio del dólar, reduce el valor real de su deuda a expensas de países que tienen activos en dólares. Sin embargo, es evidente que estas políticas únicamente ayudan a un país a expensas de los otros, pues redistribuyen efectivamente la deuda sin reducir la carga general de la misma.

También es importante desmontar la ilusión que se está planteando en estos momentos de que la inflación sería unan vía relativamente indolora e inocua para reducir la deuda. La idea detrás de la afirmación anterior es que si bien el volumen monetario de la deuda, su valor nominal, permanecería igual, su magnitud verdadera disminuiría. Kenneth Rogoff, por ejemplo, ha indicado lo siguiente:

“Es hora de que los principales bancos centrales del mundo reconozcan que un estallido repentino de inflación moderada sería sumamente útil para rebajar el épico cúmulo de deuda de hoy… En el corto plazo, la inflación moderada, digamos 6% para un período de dos años, no vaciaría los libros, pero sí aminoraría de modo significativo los problemas, haciendo que otros pasos resulten menos costosos y más eficaces”.

Asimismo, el economista británico Will Hutton ha señalado lo siguiente:

“Tal como ha sugerido el economista jefe del FMI, Olivier Blanchard, si las opciones son declarar default de la deuda pública y privada, la persistente debilidad de los bancos, el estancamiento económico (quizá la depresión), o la inflación, entonces la opción menos mala es aceptar la inflación, pero manteniéndola a raya.

En vista de que la inflación de todas maneras se presentará mientras los gobiernos buscan la salida menos mala, la opción, en realidad, está entre aceptarla o no y controlarla o no. Cuando la deuda está en un nivel sostenible y se ha reiniciado el crecimiento, se puede rediseñar el sistema financiero mundial para evitar una repetición y restituir la estabilidad de los precios.

Se trata de una verdad de la que no se puede hablar: tal como me dijera un alto funcionario relacionado con políticas financieras, incluso plantearla en el país o en el extranjero simplemente como un tema de debate es invitar a la desaprobación universal. Pero hay que enfrentar la verdad. Gran Bretaña debería marcar la pauta, tanto para sus propias fortunas económicas como para fijar el nuevo estándar internacional. Como mínimo, debería anunciar un nuevo programa de flexibilización cuantitativa (Quantitative Easing, QE), en efecto imprimir dinero, insistir en que el Banco de Inglaterra use el dinero que imprime para comprar la más amplia serie de deuda privada, e inmediatamente cambiar la meta de inflación de 2% por una meta que permita el crecimiento del PIB monetario, para que el país salga de la trampa de su impagable deuda privada”.2

Sin embargo, alguien tendrá que sufrir la pérdida de recursos reales, provocada por la inflación. Por lo general, se trata de la mayoría de la población pues las tasas de aumento de los ingresos quedan rezagadas con respecto a la tasa de inflación. Desde el punto de vista político, es probable que la estrategia de reducir deuda mediante inflación, por lo tanto, sea drásticamente impopular para cualquiera que sea quien la aplique.

Además, desde el punto de vista económico, la inflación, la cual golpea a la mayoría de la población pues impacta negativamente los niveles de vida, de hecho reducirá el consumo, lo que fortalece la tendencia a la recesión. La inflación tampoco aborda el tema del aumento de la inversión, la trampa a la que llevó la recesión. En pocas palabras, la inflación no es una solución desde el punto de vista político ni económico a una crisis con una profundidad como la que existe actualmente.

Medios indirectos para estimular la inversión

Si se recurre a la salida, no se pueden separar las políticas necesarias del tema de la profundidad de la crisis.

En caso de que la crisis económica actual fuese de dimensiones pequeñas o moderadas, entonces podría efectivamente atacarse por medio de aumentos de los déficits presupuestarios que, en principio, aumentaran o mantuvieran el consumo. Estos déficits expandirían la demanda, mientras que la preferencia por la liquidez, la falta de rentabilidad y los niveles de deuda serían insuficientes para impedir que las empresas respondieran a la expansión de la demanda con un aumento de la inversión; por lo tanto, el resultado sería una recuperación económica considerable. Sin embargo, es evidente que esto no ha ocurrido en la crisis desde el año 2008, a pesar de los grandes déficits presupuestarios que se han registrado.

Dado que los déficits presupuestarios han sido insuficientes, también se ha intentado aumentar la inversión a través de tasas de interés sumamente bajas y buscando reducir la preferencia por la liquidez, la cual es una meta clave cuando se habla de la necesidad de “restituir la confianza”. También está claro que estas medidas no han tenido ningún éxito.

Confrontados con este punto muerto, los comentaristas económicos más lógicos están empezando a abordar la necesidad de elevar la inversión. Esto se centra principalmente en defender medios indirectos tales como deducciones fiscales. Por ejemplo, Joseph Stiglitz indicó recientemente lo siguiente:

“Quienes están preocupados por la escasez de instrumentos de política tienen en parte la razón. La mala política monetaria nos metió en este embrollo, pero no nos puede sacar de él. Aunque se pudiera vencer la inflación que acecha a la Reserva Federal, una tercera racha de flexibilización cuantitativa será mucho menos eficaz que la segunda (QE2). Incluso esto probablemente hizo más para contribuir con las burbujas en los mercados emergentes, mientras que no condujo a una expansión de préstamos o inversiones locales.

El anuncio de la Reserva Federal de que mantendrá el objetivo de la tasa de fondos federales cercana a cero durante los próximos dos años sí transmite su sentido de desaliento con respecto a las penurias de la economía. Pero, aunque lograra detener, al menos temporalmente, la caída de los precios de las acciones, no creará sentará las bases para la recuperación; no son las tasas de interés elevadas las que han impedido el crecimiento de la economía. Las grandes corporaciones están inundadas de efectivo, pero los bancos no han estado otorgando créditos a las empresas pequeñas y medianas. La Reserva Federal y el Tesoro han fracasado miserablemente en sus intentos por reiniciar el crédito, lo que ayudaría mucho más a reavivar el crecimiento que mantener las tasas de interés bajas hasta 2015.

Pero la respuesta verdadera, al menos para países como Estados Unidos que pueden endeudarse a tasas de interés bajas, es simple: usar el dinero para hacer inversiones con un alto retorno. De esta manera se fomentará el crecimiento y se generarán ingresos fiscales, lo que reducirá la relación deuda-producto interno bruto en el mediano plazo y aumentará la sostenibilidad de la deuda. Incluso ante la misma situación presupuestaria, reestructurar los gastos y los impuestos hacia el crecimiento, mediante una reducción de los impuestos sobre nómina, un incremento de los impuestos para los ricos, así como una disminución de los impuestos para empresas que inviertan y un aumento para las que no lo hagan, podrá mejorar la sostenibilidad de la deuda.”

Al identificar la expansión de la inversión como el objetivo clave, Stiglitz no aborda la dinámica central de la recesión. Pero el tema vuelve a ser cuantitativo y a estar relacionado con la profundidad de la crisis: ¿Medidas como deducciones fiscales serán suficientes para expandir la inversión si se agregan a otras políticas como los déficits presupuestarios y bajas tasas de interés? Si la crisis económica no es profunda, serán suficientes. Si la crisis económica, y la necesidad de pagar la deuda, son más fuertes, entonces las medidas indirectas dirigidas a la inversión, por ejemplo deducciones fiscales, no serán suficientes. Las señales actuales, dada la magnitud de los problemas económicos y la carga de la deuda, indican que los medios indirectos para estimular la inversión a través de políticas como deducciones fiscales serán insuficientes para relanzar el crecimiento económico importante.

Medios directos para fomentar la inversión

La salida económica definitiva para superar la situación actual se deriva de las tendencias antes mencionadas. Su eficacia en la práctica quedó demostrada cuando China la usó en su exitoso paquete de estímulo aplicado en 2008, el cual fue seguido por un crecimiento del PIB de más de 30 por ciento en tres años. Keynes también lo analizó y aconsejó. Esto es que el propio estado debe organizar la inversión para superar la realidad o la amenaza de una caída de la inversión. Keynes acotó en The General Theory of Employment, Interest and Money que “Parece poco probable que la influencia de la política bancaria sobre las tasas de interés sea suficiente por sí sola para determinar una tasa óptima de inversión. Por lo tanto, concibo que una socialización más o menos generalizada de la inversión será el único medio para garantizar una aproximación al pleno empleo”. (p. 378)

Este análisis se derivó de las conclusiones prácticas de Keynes con respecto a la relación de la profundidad de la crisis económica y la falta de eficacia suficiente de otros instrumentos económicos. “Solo la experiencia… podrá demostrar la medida en que administrar la tasa de interés puede estimular de modo continuo el volumen apropiado de inversión… Ahora soy un poco escéptico en relación con el éxito de una política meramente monetaria dirigida a influir sobre la tasa de interés…Es peor ver el Estado… asumiendo una responsabilidad aún mayor de organizar directamente la inversión; dado que parece probable que las fluctuaciones de la estimación del mercado de la eficiencia marginal de los diferentes tipos de capital… serán demasiado grandes para poder ser compensadas por cualquier cambio posible en la tasa de interés”. (p.164) Por lo tanto, “Concluyo que no es seguro dejar en manos privadas la tarea de ordenar el volumen actual de inversión” (p.320)

Naturalmente, Keynes no defendía una economía administrada. Pero sí alegó explícitamente en el trabajo General Theory que el estado debería ser capaz de intervenir de modo suficiente para determinar los niveles generales de inversión.

Asimismo, Keynes señaló que “una socialización más o menos generalizada de la inversión” y la “tarea de ordenar el volumen actual de inversión” no significan la eliminación del sector privado, sino que la inversión socializada opere junto con un sector privado: “No es necesario excluir toda clase de arreglos y dispositivos a través de los cuales la autoridad pública cooperará con la iniciativa privada… aparte de la necesidad de controles centrales para producir un ajuste entre la prosperidad para el consumo y la inducción a la inversión, ahora no es más necesario socializar la vida económica de lo que era antes… Los controles centrales requeridos para garantizar el pleno empleo, por supuesto, implicarán una gran extensión de las funciones tradicionales de Gobierno”.(p.378)

El país que más se aproxima a un sistema económico de esta naturaleza es China. Por supuesto, ese país se define a sí mismo como en “la primera etapa del socialismo” y describe su sistema en general como “socialismo con características chinas”. Sin embargo, la pregunta más importante no es si se debería aceptar la forma como China define su propio sistema o si más bien se debería considerar que su economía se está conformando, en rasgos importantes, al sistema descrito por Keynes en su trabajo General Theory of Employment, Interest and Money. Lo importante es entender cómo funciona un sistema económico de este tipo y observar que China ha sido capaz de implantar el paquete de estímulo económico más grande del mundo sin ningún déficit presupuestario insostenible y por qué su política macroeconómica ha salido de la crisis financiera internacional con más éxito que en el caso de Estados Unidos y Europa, y por qué el sistema económico de China ha generado, durante los últimos 30 años, el crecimiento económico más rápido de cualquiera de las principales economías del planeta.

La economía china

La diferencia entre China y Estados Unidos y Europa, por supuesto, radica en la estructura económica. Después de las reformas económicas que introdujo en 1978, China abandonó una economía administrada; sin embargo, no abandonó la capacidad del estado para fijar el nivel general de inversión y mantiene una banca pública que, por ende, se encuentra en una crisis mucho más fuerte que las de Estados Unidos y Europa y a la que se puede ordenar expandir el crédito para sostener los paquetes de estímulo. Por consiguiente, China en realidad pone en práctica el punto de Keynes de que “no es seguro dejar en manos privadas la tarea de ordenar el volumen de inversión actual”. Es decir, en China sí existe una “socialización más o menos generalizada de la inversión”, no en el sentido de que el sector privado haya sido eliminado, por el contario, el sector privado en China es amplio y dinámico, sino en el sentido de que el estado tiene suficientes palancas para determinar el nivel general de inversión. En contraste, en Estados Unidos y Europa, las condiciones esbozadas por Keynes no existen y el sector estatal es insuficientemente grande para proporcionar un estímulo movido por la inversión.

Consecuencias de las diferencias

De nuevo, las consecuencias de estos diferentes factores no se pueden separar del análisis de la propia dimensión de la crisis económica. La estructura económica de China sin duda le imparte una superioridad que le ha permitido evadir serios baches económicos, como quedó demostrado durante la crisis de la deuda asiática en 1997 y en la crisis financiera internacional desde 2008, y mantener una tasas de crecimiento económico muy rápida en el largo plazo. Pero cuán grave será el rezago en Estados Unidos y Europa en comparación con China dependerá de cuán grave sea la crisis.

Si la crisis económica no es profunda, entonces gradualmente en el tiempo, y con una mayor aplicación de las medias de que disponen las economías estadounidense y europea –déficits presupuestarios, bajas tasas de interés, deducciones fiscales para la inversión- se superará la caída de la inversión. China seguirá creciendo más rápidamente, pero Estados Unidos y Europa también reiniciarán el crecimiento. Si la crisis es profunda, entonces solo la adopción de métodos chinos a gran escala de acción directa del estado para poner en movimiento “la tarea de ordenar el volumen actual de inversión” sería suficiente. Sin embargo, para esto sería necesaria una enorme extensión del sector estatal de la economía y, por ende, primero se intentaría con una mayor aplicación de los métodos indirectos disponibles en Estados Unidos y Europa.

Por supuesto, una consecuencia es que en todas estas diferentes circunstancias, China seguirá creciendo a un ritmo mucho más rápido que Estados Unidos y Europa, incluso aunque esta última escape de una nueva recesión.

Conclusión

Las conclusiones realistas que se derivan de la actual renovación de la crisis financiera internacional, en términos tanto del análisis como de las respuestas de políticas requeridas son, por tanto, claras.

· La crisis financiera internacional se ha vuelto a producir porque las políticas económicas para enfrentar la debacle de 2008 en Estados Unidos y Europa no eliminaron su causa verdadera: una acumulación excesiva de deuda en un intento de sostener el crecimiento económico y los niveles de vida en Estados Unidos. Las políticas aplicadas después de 2008 fracasaron porque fueron diseñadas para enfrentar acontecimientos económicos mucho menos graves que los que ocurrieron.

· El efecto de las políticas que se aplicaron después de 2008 ha sido la nacionalización de una gran parte de la deuda que se originó en el sector privado. Por consiguiente, en la mayoría de los casos, y en particular en Estados Unidos, aunque la crisis reapareciera alrededor de las finanzas del estado, los orígenes verdaderos del problema radican en el sector privado.

· El fracaso estratégico para superar la crisis de la deuda genera una fuerte presión hacia una nueva crisis de la banca.

· La crisis de la deuda se propaga por sí sola a la economía real, sobre todo a través de un colapso de la inversión; por ejemplo en el caso del G7, la caída generalizada del PIB se debe a la caída de la inversión fija.

· En el corto plazo, es necesario enfrentar la crisis registrando déficits presupuestarios, y los países que no lo hayan hecho bien podrían tener que introducir gasto que genere ese déficit. China es una excepción, porque su estructura económica le permite lanzar grandes paquetes de estímulo sin déficits presupuestarios debido a su capacidad de estimular directamente la inversión. Solo un puñado de países, sin embargo, tienen un sector estatal suficientemente grande para financiar y poner en práctica programas de inversión de este tipo y, por ende, otros estados tendrán que registrar déficits presupuestarios en el corto y mediano plazo. Sin embargo, si bien estos déficits son necesarios para evitar la fuerte caída económica, la experiencia de los tres últimos años ha demostrado que la crisis económica es demasiado profunda para que los déficits presupuestarios por sí solos estimulen un crecimiento significativo ya que no atacan al corazón de la recesión: la caída de la inversión.

· Se deben mantener tasas de interés muy bajas para poder aliviar la carga de los pagos de interés sobre la excesiva deuda, y para eliminar un obstáculo a la inversión. No obstante, de nuevo la experiencia de los tres últimos años ha demostrado que la crisis económica es demasiado profunda como para que las bajas tasas de interés, por sí solas, reactiven la inversión y el crecimiento económico.

· China tiene la ventaja de que puede estimular directamente la inversión. Igualmente, en otros países están cada vez más conscientes de que el contagio del problema económico radica en las caídas de la inversión. Pero sin un sector estatal suficientemente grande, la mayoría de los otros países no cuentan con los medios para lanzar directamente la inversión. Por lo tanto, se están proponiendo métodos indirectos tales como incentivos fiscales para la inversión y medidas similares. Queda por ver en la práctica, en caso de que estas medidas y métodos se introduzcan, si serán eficaces. Dada la profundidad de la crisis, la probabilidad es que aunque se introduzcan estas medidas, ellas no bastarán para superar suficientemente el bajo nivel de inversión. Por consiguiente, el crecimiento seguirá siendo muy bajo en Estados Unidos y Europa, aunque se pudiera evitar una nueva recesión.

· Por lo tanto, la economía mundial vivirá otro período en el cual la economía china crecerá rápidamente mientras que las de Estados Unidos y Europa seguirán en el mejor de los casos relativamente estancadas.

Notas

1. Ver Ross, J. ‘Deng Xiaoping and John Maynard Keynes’. Soundings Winter 2010.

2. El diario británico The Observer hizo el mismo llamado:

“La única alternativa para el default es la inflación; imprimir dinero por parte de los gobiernos para salir del atolladero en el que están ellos, sus bancos y sus ciudadanos. La pregunta que enfrentarán en los próximos años los encargados de formular las políticas será cuál de las desagradables opciones que tienen enfrente deberán escoger: estancamiento económico, default de la deuda privada y pública junto con una debilidad endémica de los bancos, o inflación descontrolada o administrada.

Las políticas del Gobierno británico están atrapadas en la misma estasis impotente en la que está sumido el resto del mundo, cerrando todas las compuertas, reduciendo el gasto público y endeudándose, y negándose a aceptar las realidades. El Gobierno debería declarar la independencia. Debería abandonar la asfixiante meta de 2% de inflación y cambiarla por una meta para el volumen total de gasto en la economía. Debería prepararse para estimular la economía con más flexibilización cuantitativa, en efecto, imprimiendo dinero, usando el producto para prestar directamente a las agencias públicas y departamentos preparados para levantar el gasto de capital.”