Los acontecimientos que precipitaron el nuevo colapso financiero fueron la combinación de crisis de deuda y la confirmación del lento crecimiento económico en Estados Unidos. Respecto a estos países, o bien intentaban recortar el déficit (Estados Unidos, Grecia, Italia, Reino Unido) o temían que tendrían que salir a rescatar a aquellos con déficits insostenibles. Pero estos grandes déficits no irían acompañados de un fuerte crecimiento económico, aunque pudiera argumentarse de forma contundente que eran necesarios para conjurar la abrupta recesión económica.1

Actualmente, Japón está abocado a superar las consecuencias del tsunami y del terremoto, aunque también deberá enfrentar pronto la realidad de que, tras décadas de déficits presupuestarios, cuenta con la mayor deuda gubernamental como porcentaje del PIB que cualquier otro país: el doble de la de Estados Unidos.

Al contrario, China en 2008 lanzó el paquete estatal de estímulo económico más grande del mundo para contrarrestar la crisis financiera internacional. Sin embargo, no enfrenta ningún déficit presupuestario de magnitud: este año apenas rondará el 2% del PIB. En realidad, China ha gozado de un rápido crecimiento económico.

Se ha alegado que China aplica el “keynesianismo”, pero si los déficits presupuestarios fueran el aspecto clave para definir tales políticas, entonces es evidente que China no sigue en absoluto el modelo keynesiano.

En honor a la verdad, el quid del análisis de Keynes no radica en abogar por el déficit presupuestario, y en cierta manera China ha seguido una política que se corresponde más con las ideas de Keynes que las que aplican Estados Unidos y Europa. Esto se definirá brevemente a continuación. Pero antes de abordar este aspecto, sería esclarecedor contrastar la naturaleza de las políticas económicas aplicadas en Estados Unidos y Europa en los últimos tres años, por una parte, y en China, por la otra, y analizar por qué ésta última fue capaz de lanzar un paquete de estímulo económico de tal magnitud sin tener un déficit presupuestario significativo.

El verdadero meollo de la Gran Recesión

Para discernir entre las dos políticas: la que se aplica en Estados Unidos y Europa, por una parte, y la que se sigue en China, por la otra, hay que comprender lo que ocurrió realmente durante la “Gran Recesión” posterior a 2008. Se ha efectuado un análisis más extenso en otra parte, pero a manera de resumen, en Estados Unidos y Europa la Gran Recesión estuvo dominada por un colapso en las inversiones. Tomemos el ejemplo más grande: en el segundo trimestre de 2011, el PIB de Estados Unidos seguía estando 56.000 millones de dólares por debajo de su pico en el cuarto trimestre de 2007. No obstante, todos los principales elementos constituyentes del PIB de Estados Unidos, salvo la inversión fija, ya superaban sus anteriores niveles picos: los inventarios alcanzaban 37.000 millones de dólares más, el consumo gubernamental se encontraba 51.000 millones de dólares por arriba, el consumo personal rondaba los 66 mil millones de dólares por encima y las exportaciones netas apuntaban a 159.000 millones de dólares adicionales. Sin embargo, la inversión fija privada se situaba en 388.000 millones de dólares por debajo de su nivel en el cuarto trimestre de 2007. Por ende, toda la merma en el PIB de Estados Unidos se debía íntegramente a la caída en la inversión fija. Estos cambios se muestran abajo en la Figura 1. Existe un patrón semejante en casi todos los principales países desarrollados.

Figura 1

Estados Unidos – Cambio en los componentes del PIB

Del cuarto trimestre de 2007 al segundo trimestre de 2011, en miles de millones de dólares a precios de 2005

[Columna derecha del gráfico]

- PIB

- Inversión privada fija

- Consumo personal

- Cambios en los inventarios privados

- Consumo gubernamental

- Exportaciones netas

Fuente: Cálculos de la Oficina de Análisis Económico. Cuadro 116

Tal caída en las inversiones, al conducir y mantener el deterioro, produjo un descenso en la renta de personas naturales y jurídicas y, por ende, una caída en los ingresos fiscales, siendo esto último la razón fundamental del déficit presupuestario. El aspecto crucial, tanto para el desarrollo económico como para cerrar la brecha presupuestaria, consiste, por consiguiente, en cómo reimpulsar el crecimiento.

Fue distinta la situación de China y explica por qué no sufrió un déficit presupuestario significativo. China abandonó la gestión administrativa de su economía con las reformas económicas que se iniciaron en 1978, pero sigue contando con un sector estatal bastante grande capaz de recibir instrucciones, como de hecho las recibió, para incrementar la inversión. Por ser los bancos clave propiedad del Estado, pudo ordenárseles que aumentaran su financiamiento a las empresas. No ocurrió lo mismo en Estados Unidos y el financiamiento a las empresas se desplomó. El rápido crecimiento económico que generaran inicialmente las empresas estatales de China estimuló a su vez al sector privado.

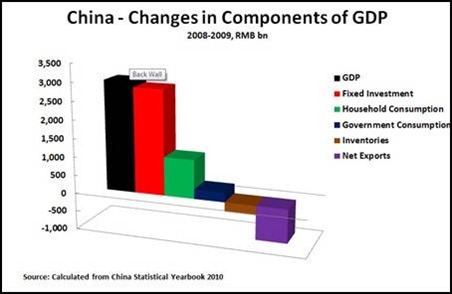

El resultado, durante el período crucial de 2008-2009, se revela en la Figura 2. En lugar de caer, la inversión en China se elevó en 420 mil millones de dólares. En consecuencia, no hubo recesión. Bajo el impacto de mayores plazas de trabajo e ingresos a raíz del paquete de estímulo económico, el gasto familiar también se elevó en 160 mil millones de dólares. En consecuencia, pese al efecto combinado de una caída en las exportaciones netas y los inventarios de 160 mil millones de dólares, el PIB de China en 2009 ascendió 440 mil millones de dólares.

Como no hubo recesión, no bajaron los ingresos fiscales y mucho menos se produjo un gran déficit presupuestario. A medida que este proceso continuó, para 2011, el PIB de China se había elevado en más de 30%, o 2,3 trillones de dólares a los precios actuales, en comparación con el nivel previo a la crisis. Al contrario, para el segundo trimestre de 2011, el PIB de Estados Unidos aún se encontraba 0,4% por debajo de su nivel pico en 2007.

Figura 2

China – Cambio en los componentes del PIB

2008-2009, en miles de millones de yuanes

[Columna derecha del gráfico]

- PIB

- Inversión fija

- Consumo familiar

- Consumo gubernamental

- Inventarios

- Exportaciones netas

Fuente: Cálculos del Anuario Estadístico de China 2010

En Estados Unidos y Europa, los déficits presupuestarios aumentaron por los intentos gubernamentales de reimpulsar el crecimiento. China pudo girar instrucciones a sus empresas y a la banca estatal para que emitieran préstamos, pero el sector estatal en Estados Unidos y Europa es demasiado pequeño para que esto tenga efecto. Solamente estaban disponibles como herramientas de políticas los medios indirectos, tales como la flexibilización cuantitativa (impresión de papel moneda) y los déficits presupuestarios. Ninguno de los dos surgió efecto para reiniciar un rápido crecimiento. Pero fue esta última política la que agravó el déficit. China, debido al rápido crecimiento resultante del estímulo a la inversión, no sufrió ningún déficit presupuestario significativo.

La escala relativa de los problemas económicos en Estados Unidos, Europa y China

Naturalmente, lo anterior no implica que China hubiera escapado a todos los problemas económicos, en especial la inflación en los precios de los alimentos. Sin embargo, estos no llegan al mismo grado de las crisis de déficit presupuestario que golpean Estados Unidos y Europa.

Tampoco estos avances significan que China no hace frente a opciones de políticas económicas. Es imposible juzgar a cabalidad y a priori la magnitud de un paquete de estímulo. El aspecto crucial en 2008, cuando se experimentó la peor crisis económica en 80 años, consistió en actuar ipso facto y enérgicamente para atajar el revés. Esto se logró.

De hecho, tan exitoso fue el estímulo que ya para el segundo trimestre de 2010, el PIB de China había crecido 11,9%: muy por encima del promedio de 9,9% desde que comenzaran sus reformas económicas y sostenidamente elevado. Así mismo, pese a los esfuerzos gubernamentales, difícilmente pueda evitarse que alguna parte del estímulo se derrame hacia áreas no previstas, lo que deriva en una tasa elevadísima de incremento en los precios al consumidor en China.

En el verano de 2010, apareció también la inflación en los precios mundiales de alimentos. China no lo sufrió tanto como los demás países integrantes del grupo BRIC: Brasil, India y Rusia. Pero para hacer frente a tales alzas en los precios se requería el ajuste monetario y desacelerar la economía.

Finalmente, debía abordarse un problema a mediano plazo. Es imposible implantar una enorme expansión del financiamiento, en condiciones de recesión económica internacional, sin que no haya cierto incremento en los préstamos dudosos. Cuando el gobierno de China lanzó el paquete de estímulo económico en 2008, previó esto al hacer que la banca aumentara las partidas para los préstamos dudosos y declarar que tendrían que recabar capital adicional. El cálculo del gobierno era sencillamente que el crecimiento económico a gran escala resultante de sus políticas generaría los recursos más que suficientes para asumir el problema de los préstamos dudosos del tipo que se presenta ahora en la deuda municipal, es decir: las ganancias compensarían las pérdidas. Con más de 30% de crecimiento en tres años, la economía de China sencillamente cuenta con los recursos suficientes para acometer los préstamos dudosos.

En resumidas cuentas, la estructura económica de China no induce a la perfección, que existe solamente en el cielo. Pero los problemas que enfrenta son ínfimos en comparación con el déficit presupuestario y la crisis de la deuda generada en Europa y Estados Unidos.

La economía de China ha crecido más de 30% en tres años, mientras que las de Europa y Estados Unidos se mantienen por debajo de sus niveles picos de producción. En consecuencia, es fácil apreciar cuál es la política que ha tenido más éxito.

Descripciones de Keynes y China del sistema económico chino

¿De qué manera se describe un sistema económico como el que opera en China? La misma China, claro está, emplea la terminología marxista para describirse a sí misma como que se encuentra pasando por “la etapa primaria del socialismo” y su sistema en general lo define como “socialismo con características chinas”. Sin embargo, hay otra forma, más familiar en el Occidente, de apreciarlo.2

Keynes en su Teoría general de la ocupación, el interés y el dinero obviamente no abogaba por una economía administrada.3 No obstante, alegaba explícitamente que el estado tendría que intervenir lo suficiente para determinar el nivel general de inversión: “En conclusión, afirmo que el deber de ordenar el volumen actual de inversión no puede dejarse con garantías de seguridad en manos de los particulares”. (página 320. N. del T.: todas las referencias de las páginas son de la versión en inglés que se indica en las notas al final del texto)

Keynes, es bien sabido, daba mucho peso a los cambios en la tasa de interés en la afectación del nivel de inversión. Pero no creía que esto solo bastara: “Solo la experiencia… puede demostrar en qué medida el manejo de las tasas de interés es capaz de seguir estimulando el volumen apropiado de inversión… Por mi parte, soy ahora algo escéptico respecto al éxito de una política puramente monetaria dirigida a influir sobre la tasa de interés. Espero ver al Estado… asumir una responsabilidad cada vez mayor en la organización directa de las inversiones. La estimación de la eficiencia marginal del capital… parece llamada a sufrir fluctuaciones de una amplitud muy considerable para que se la pueda compensar por las variaciones prácticamente posibles de las tasas de interés”. (pág. 164)

Esto llevó a Keynes a la siguiente conclusión: “parece improbable que la influencia de la política bancaria sobre la tasa de interés sea suficiente por sí misma para determinar otra de inversión óptima. Creo que una socialización bastante completa de las inversiones será el único medio de aproximarse a la ocupación plena”. (pág. 378)

Keynes destacó que: “una socialización bastante completa de las inversiones” y “el deber de ordenar el actual volumen de inversiones” no implicaba la eliminación del sector privado, sino una inversión socializada que funcionara simultáneamente con el sector privado: “aunque esto no necesita excluir cualquier forma, transacción o medio por los cuales la autoridad pública coopere con la iniciativa privada… fuera de la necesidad de controles centrales para lograr el ajuste entre la propensión a consumir y el aliciente para invertir no hay más razón para socializar la vida económica que la que existía antes…Los controles centrales que son necesarios para garantizar la ocupación plena, claro está, involucrarán una gran extensión de las funciones tradicionales de gobierno”. (pág. 378)

Aquí lo primordial no sería plantearnos la interrogante de si deberíamos aceptar la definición que hace China de su propio sistema, o si su economía debería considerarse acorde en aspectos importantes al sistema que describe Keynes en la Teoría general de la ocupación, el interés y el dinero. Lo primordial sería comprender la manera en que la economía de China funciona realmente, cómo es que ha sido capaz de dirigir el paquete de estímulo económico más grande del mundo sin déficit presupuestario y por qué, en consecuencia, su política macroeconómica ha capeado la crisis financiera internacional con más éxito que Estados Unidos y Europa.

Notas

1. Para un análisis de esta materia, consulte Richard Koo’s The Holy Grail of Macroeconomics: Lessons from Japan’s Great Recession.

2. Puede encontrarse un estudio más detallado de estos temas en Ross, J. ‘Deng Xiaoping and John Maynard Keynes’. Soundings Winter 2010.

3. Todas las referencias de las páginas son de la edición en inglés de The General Theory of Employment, Interest and Money (La teoría general de la ocupación, el interés y el dinero) de Macmillan, 1983.

No comments:

Post a Comment